100% kostenlos

dank öffentlicher

Förderung!

Jetzt für Ihr kostenlosens Gespräch registrieren!

Die persönliche Betreuung am Telefon und die Gruppentrainings sind exklusiv für Soloselbstständige und Kleinunternehmen aus Hamburg.

Das umfangreiche digitale Angebot von InStart steht allen Selbstständigen offen, die schneller aus der Krise kommen wollen. Es umfasst neben Tools auch Webinare und ist 100% kostenlos.

E-Rechnung: Pflichten & Tipps für Selbstständige

Erfahren hier, was die E-Rechnungspflicht ab 2025 für dich und dein Unternehmen bedeutet.

Inhalt

Das Wichtigste in Kürze

- E-Rechnungspflicht ab 2025: Alle Unternehmen im B2B-Bereich müssen ab dem 1. Januar 2025 in der Lage sein, E-Rechnungen zu empfangen.

- Übergangsfristen: Bis Ende 2027 dürfen Unternehmen mit einem Jahresumsatz bis 800.000 EUR weiterhin Papierrechnungen nutzen. PDF-Rechnungen und andere Rechnungen, die per Mail verschickt werden, sind in der Übergangszeit nur erlaubt, wenn der Empfänger einverstanden ist.

- Formatvorgaben: E-Rechnungen müssen in einem strukturierten, maschinenlesbaren Format wie XRechnung oder ZUGFeRD erstellt werden. PDF-Rechnungen oder andere Rechnungen, die digital per E-Mail verschickt werden, sind keine E-Rechnungen.

- Softwarebedarf: Sie benötigen eine geeignete Buchhaltungssoftware, um E-Rechnungen zu erstellen und zu verarbeiten. Alle gängigen Buchhaltungsprogramme sollten in der Lage sein, E-Rechnungen zu erstellen und zu verarbeiten.

- Automatisierung und Effizienz: E-Rechnungen ermöglichen eine schnellere, fehlerfreie Verarbeitung und verbessern die Übersicht über Ihre Finanzen.

- Kostenersparnis: Durch den Wegfall von Papier, Porto und manuellen Arbeitsschritten sparen Sie Zeit und Geld.

Kostenfreie Beratung für Hamburger Selbstständige und Kleinunternehmer*innen

E-Rechnungspflicht: Was Sie 2025 erwartet

Ab dem 1. Januar 2025 startet eine neue Ära für die Rechnungsstellung in Deutschland: Die E-Rechnung kommt. Am Anfang entsteht für Sie dadurch etwas Arbeit, aber letztlich gewinnen Sie dabei. Ihre Buchhaltung wird digitaler und einfacher, es passieren weniger Fehler und Sie erhalten Ihr Geld schneller – alles Faktoren, die sich positiv auf Ihre Liquidität auswirken können.

Mit den richtigen Tools und einem klaren Plan gelingt Ihnen die Umstellung zur E-Rechnung mühelos. In diesem Leitfaden erfahren Sie alles Wichtige zur E-Rechnungspflicht und wie Sie sich darauf vorbereiten können.

Was ist eine E-Rechnung?

Eine E-Rechnung ist mehr als nur eine digitale Version Ihrer bisherigen Rechnungen, die Sie per E-Mail an Ihre Kund*innen schicken. Sie wird in einem besonderen maschinenlesbaren Format erstellt, das es ermöglicht, die Daten direkt in Buchhaltungssysteme zu übernehmen. Das bedeutet: weniger manuelle Arbeit, weniger Fehler und eine schnellere Verarbeitung. Das unterscheidet sie von Papierrechnungen oder herkömmlichen digitalen Rechnungen (etwa im PDF-, Word- oder Excelformat).

Für Sie als Unternehmer*in bringt die Umstellung viele Vorteile, die Sie schnell zu schätzen lernen werden: Sie sparen Zeit, reduzieren den Verwaltungsaufwand und behalten gleichzeitig den Überblick über Ihre Finanzen. Und falls Sie noch kein professionelles Buchhaltungs- oder Rechnungsprogramm nutzen, könnte die E-Rechnungspflicht ein Anstoß für Sie sein, sich von Ihrem manuellen Rechnungswesen per Word oder Excel zu verabschieden.

Warum wird die E-Rechnung eingeführt?

Mit der E-Rechnungspflicht setzt die Bundesregierung EU-Recht um. Sie wird eingeführt, um das EU-weite digitale Meldesystem „VAT in the Digital Age“ (ViDA) vorzubereiten. Damit soll Steuerhinterziehung und Umsatzsteuerbetrug in der EU verhindert werden. Zugleich geht es darum, Rechnungsprozesse digitaler, effizienter und sicherer zu gestalten. E-Rechnungen ermöglichen eine automatisierte Verarbeitung, die nicht nur Zeit spart, sondern auch Fehler minimiert. Das bedeutet für Sie: weniger Verwaltungsaufwand und mehr Zeit für Ihr Kerngeschäft. Die Umstellung bringt also nicht nur Vorteile für die Finanzverwaltung, sondern auch für Ihr Unternehmen.

Wichtige Fakten zur E-Rechnungspflicht 2025

Ab 2025 wird die E-Rechnung für alle B2B-Geschäfte in Deutschland verpflichtend. Es gibt aber Übergangsregelungen. Hier sind die wichtigsten Punkte, die Sie wissen sollten:

Fristen

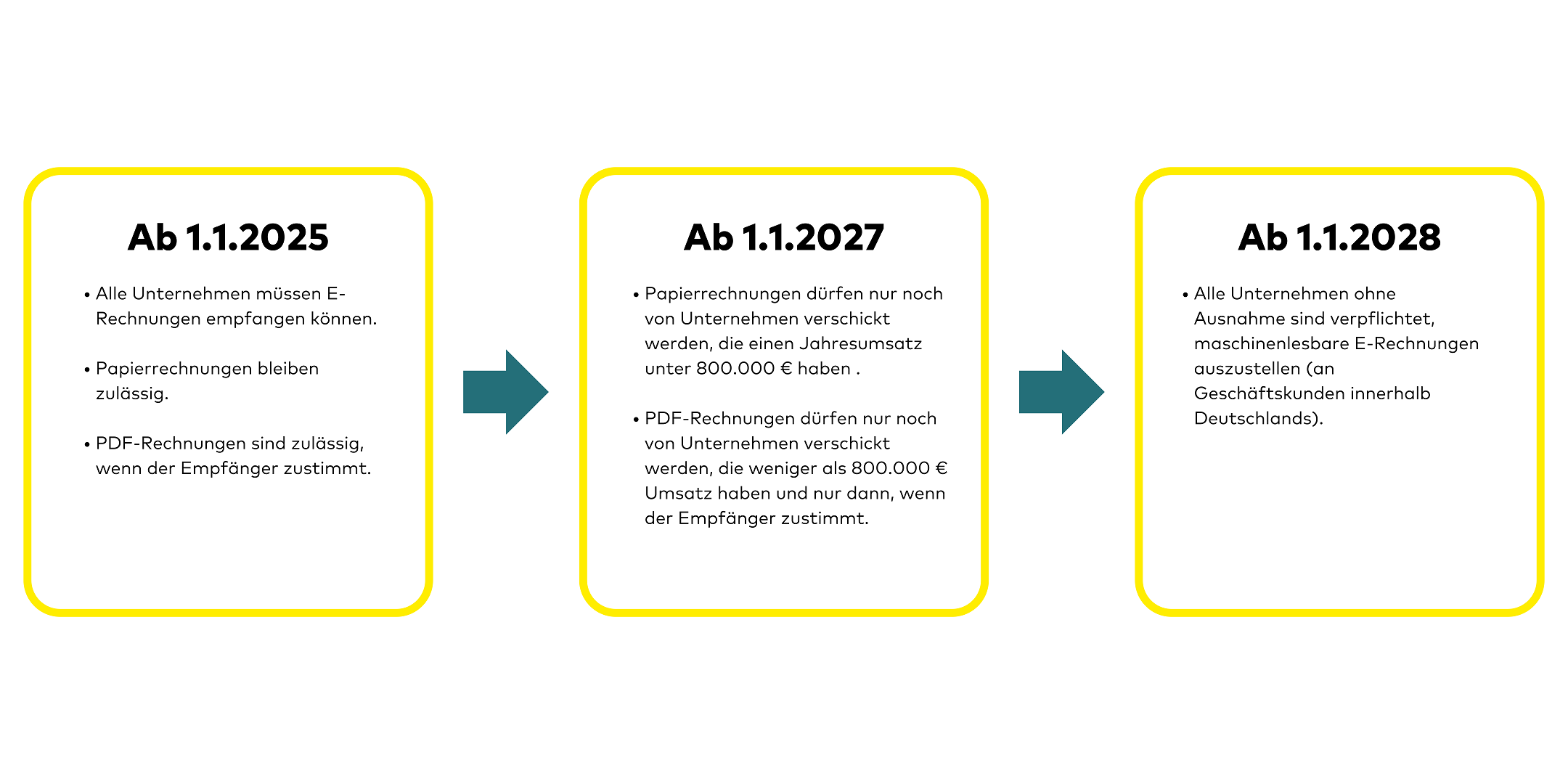

Die E-Rechnung wird ab 2025 schrittweise in Deutschland eingeführt. Dabei gelten folgende Fristen:

- Ab dem 1. Januar 2025: Alle Unternehmen müssen E-Rechnungen empfangen und speichern können. Papierrechnungen bleiben übergangsweise erlaubt. Sonstige Rechnungen in anderen Formaten (PDF, Word etc.) sind nur noch erlaubt, wenn der Empfänger zustimmt.

- Ab dem 1. Januar 2027: Papierrechnungen dürfen nur noch von Unternehmen mit einem Jahresumsatz bis 800.000 EUR ausgestellt werden. Nur diese Unternehmen dürfen Rechnungen in sonstigen Formaten verschicken, sofern der Empfänger zustimmt.

- Ab dem 1. Januar 2028: Nur noch E-Rechnungen sind im B2B-Bereich erlaubt.

Fristen zur E-Rechnung im Überblick

Ausnahmen und Übergangsregelungen

Bei der Einführung der E-Rechnungspflicht gibt es folgende Übergangsregelungen:

Unternehmen mit einem Umsatz bis 800.000 EUR dürfen bis Ende 2027 weiterhin Papierrechnungen nutzen. Weitere Ausnahmeregeln etwa für Freiberufler*innen, Soloselbstständige oder Kleinunternehmer*innen gibt es nicht.

Ausgenommen von der E-Rechnungspflicht bleiben Kleinbetragsrechnungen bis 250 EUR und Fahrscheine bleiben von der E-Rechnungspflicht ausgenommen.

Was bedeutet die E-Rechnung für kleine Unternehmen?

Ab dem 1.1.2025 wird die E-Rechnung in Geschäftsbeziehungen zur Regel. Als Selbstständige*r müssen Sie ab diesem Stichtag in der Lage sein, E-Rechnungen zu empfangen und zu bearbeiten. Sie dürfen in der Übergangszeit aber weiterhin Ihre Rechnungen auf Papier verschicken. Erst ab dem 1. Januar 2028 sind Sie verpflichtet, maschinenlesbare E-Rechnungen an Ihre Geschäftskund*innen auszustellen.

Es bringt Ihnen allerdings keinen Vorteil, die Übergangszeit bis zum Ende auszureizen. Die Einführung der E-Rechnung ist ein guter Anlasse, Ihre Buchhaltung zu modernisieren und langfristig Zeit und Kosten zu sparen. Nutzen Sie die Übergangszeit, um sich in Ruhe auf die Umstellung vorzubereiten, aber zögern Sie diesen Prozess nicht unnötig hinaus.

Wenn Sie mehr darüber erfahren möchten, wie Sie die E-Rechnung erfolgreich in Ihrem Unternehmen einführen, dann laden Sie unser Handbuch herunter – es bietet Ihnen alle wichtigen Informationen auf einen Blick. Einfach registrieren und direkt loslegen!

Erfahren Sie mehr über die E-Rechnungspflicht

Sie möchten mehr über E-Rechnungen wissen? In unserem Handbuch (PDF) haben wir alles zusammengefasst, was Sie wissen müssen.

Registrieren Sie sich jetzt kostenlos und laden Sie das Handbuch runter.

Selbstbewusst auf Jobsuche gehen

Die E-Rechnungspflicht wird schrittweise für alle Unternehmen in Deutschland eingeführt, die im B2B-Bereich tätig sind. Nach einer dreijährigen Übergangszeit müssen alle Unternehmen unabhängig von ihrer Größe oder ihrem Umsatz E-Rechnungen ausstellen – also auch kleine Unternehmen, Freiberufler*innen und Soloselbstständige. Wichtig: Die E-Rechnungspflicht betrifft ausschließlich Geschäfte zwischen Unternehmen (B2B). Im Umgang mit Privatkund*innen (B2C) bleibt die Nutzung von herkömmlichen Rechnungsformaten weiterhin erlaubt.

Vorteile einer E-Rechnung

Die Einführung der E-Rechnung bringt zahlreiche Vorteile mit sich, die Ihnen den Arbeitsalltag erheblich erleichtern können:

- Zeitersparnis: E-Rechnungen können direkt in Buchhaltungssysteme integriert und automatisch verarbeitet werden. Das spart Ihnen viel Zeit, die Sie anderweitig nutzen können.

- Weniger Fehler: Durch die Automatisierung entfallen manuelle Eingaben, wodurch das Risiko von Zahlendrehern oder Verarbeitungsfehlern erheblich sinkt.

- Schnellere Zahlungen: E-Rechnungen werden schneller übermittelt und verarbeitet, was bedeutet, dass Sie auch schneller bezahlt werden. Das stärkt Ihre Liquidität und sorgt für einen besseren Cashflow.

- Kostenersparnis: Keine Ausgaben mehr für Papier, Druckertinte oder Porto. Zusätzlich reduzieren Sie den Zeitaufwand für die Archivierung und Verwaltung Ihrer Rechnungen.

- Bessere Übersicht: E-Rechnungen lassen sich leicht archivieren und durchsuchen, was Ihnen hilft, den Überblick über Ihre Finanzen zu behalten. Das macht die Einhaltung gesetzlicher Vorgaben einfacher und erleichtert es Ihnen zum Beispiel, Ihre Steuererklärung selbst zu machen.

- Rechtssicherheit: E-Rechnungen erfüllen die aktuellen gesetzlichen Anforderungen und bieten Ihnen mehr Sicherheit im Umgang mit Ihren Geschäftspartner*innen.

Die Umstellung auf E-Rechnungen ist ein Schritt hin zu mehr Effizienz, Transparenz und Sicherheit in Ihrem Unternehmen. Nutzen Sie diese Gelegenheit, um Ihre Prozesse zu optimieren und langfristig erfolgreicher zu arbeiten.

Vorlage

Liquiditätsplanung

Mit einer einfachen Liquiditätsplanung behalten Sie Ihre Finanzen im Blick und schützen sich vor bösen Überraschungen. Starten Sie jetzt mit unserer Vorlage.

Pflichtangaben: Was gehört auf eine E-Rechnung?

Auch bei E-Rechnungen müssen bestimmte Angaben enthalten sein, damit sie den gesetzlichen Anforderungen entsprechen und korrekt verarbeitet werden können. Diese Pflichtangaben sind:

- Vollständiger Name und Anschrift: sowohl des leistenden Unternehmens als auch des Leistungsempfängers.

- Steuernummer oder Umsatzsteuer-Identifikationsnummer des leistenden Unternehmens.

- Rechnungsdatum: Das Datum, an dem die Rechnung erstellt wurde.

- Fortlaufende Rechnungsnummer: Eine eindeutige, einmalige Nummer, die die Rechnung identifiziert.

- Liefer- oder Leistungsdatum: Der Zeitpunkt, an dem die Lieferung oder Leistung erbracht wurde.

- Menge und Art der gelieferten Waren oder erbrachten Dienstleistungen: Eine detaillierte Beschreibung, die eindeutig nachvollziehbar ist.

- Nettobetrag: Das Entgelt, aufgeschlüsselt nach Steuersätzen und Steuerbefreiungen.

- Steuerbetrag: Der darauf entfallende Umsatzsteuerbetrag, sowie gegebenenfalls ein Hinweis auf Steuerbefreiungen.

- Gesamtbetrag: Der Bruttobetrag, den der Empfänger zahlen muss.

- Hinweis auf Gutschrift: Falls die Rechnung vom Leistungsempfänger ausgestellt wurde.

Diese Angaben sorgen dafür, dass die Rechnungen korrekt verbucht, steuerlich anerkannt und ordnungsgemäß archiviert werden können. Achten Sie darauf, dass Ihre E-Rechnungen alle diese Pflichtangaben enthalten, um rechtliche und steuerliche Anforderungen zu erfüllen.

Gängige Formate von E-Rechnungen

Für E-Rechnungen gibt es mehrere Formate, die den gesetzlichen Anforderungen entsprechen und sich in der Praxis bewährt haben. Besonders verbreitet sind die beiden folgenden:

- XRechnung: Dieses XML-basierte Format wurde speziell für die öffentliche Verwaltung in Deutschland entwickelt und entspricht der EU-Norm EN 16931. Es ist maschinenlesbar und ermöglicht eine automatische Verarbeitung in Buchhaltungssystemen. XRechnung ist das Standardformat für Rechnungen an öffentliche Auftraggeber und wird zunehmend auch im B2B-Bereich genutzt.

- ZUGFeRD: ZUGFeRD (Zentraler User Guide Forum elektronische Rechnung Deutschland) ist ein hybrides Format, das eine maschinenlesbare XML-Datei mit einem visuellen PDF kombiniert. Dieses Format ermöglicht es Ihnen, die Rechnung sowohl elektronisch zu verarbeiten als auch in einer lesbaren Form darzustellen. ZUGFeRD eignet sich besonders für Unternehmen, die eine Übergangslösung zwischen traditionellen PDF-Rechnungen und voll strukturierten E-Rechnungen suchen.

Jedes dieser Formate hat seine Stärken, und die Wahl des richtigen Formats hängt von Ihren individuellen Geschäftsanforderungen und den Erwartungen Ihrer Geschäftspartner*innen ab. In jedem Fall ermöglicht die Nutzung dieser Formate eine reibungslose und effiziente Verarbeitung Ihrer Rechnungen.

Erstellen von E-Rechnungen: So geht’s

Das Erstellen von E-Rechnungen ist einfacher, als Sie vielleicht denken. Mit der richtigen Software können Sie schnell und unkompliziert die gesetzlich geforderten elektronischen Rechnungen erstellen. Hier sind die wichtigsten Schritte:

- Geeignete Software nutzen: Die meisten modernen Buchhaltungs- oder Rechnungsprogramme bieten bereits die Möglichkeit, E-Rechnungen zu erstellen. Wenn Sie noch kein entsprechendes Programm nutzen, sollten Sie jetzt auf eine Lösung umsteigen, die E-Rechnungen im XML-Format unterstützt.

- Rechnungsdaten eingeben: Wie bei herkömmlichen Rechnungen geben Sie auch bei E-Rechnungen alle relevanten Daten ein – von der Rechnungsnummer über den Betrag bis hin zu den Kontaktdaten des Empfängers. Die Software sorgt dafür, dass die Daten im strukturierten Format erfasst werden.

- Format wählen: Entscheiden Sie sich für das passende Format (z. B. XRechnung oder ZUGFeRD), je nachdem, welches Ihre Geschäftspartner*innen bevorzugen oder welches gesetzlich vorgeschrieben ist.

- Rechnung überprüfen: Bevor Sie die Rechnung versenden, sollten Sie sicherstellen, dass alle Pflichtangaben korrekt und vollständig sind. Die meisten Programme bieten eine automatische Prüfung an, die Ihnen hilft, Fehler zu vermeiden.

- Rechnung versenden: E-Rechnungen können per E-Mail über spezielle Web-Portale oder via EDI (Electronic Data Interchange) versendet werden. Wählen Sie die Methode, die für Ihr Unternehmen am besten geeignet ist und die Ihren Geschäftspartner*innen entgegenkommt.

Mit diesen Schritten ist das Erstellen von E-Rechnungen unkompliziert und effizient. Sie profitieren von einer automatisierten, rechtssicheren Rechnungsstellung und sparen gleichzeitig Zeit und Kosten.

Software für E-Rechnungen: Welches Programm für E-Rechnungen?

Alle gängigen Buchhaltungs- und Rechnungsprogramme sollten E-Rechnungen verarbeiten können. Prüfen Sie zur Sicherheit, ob das von Ihnen genutzte Programm an die neuen gesetzlichen Vorgaben angepasst wird.

Falls Sie noch kein digitales Buchhaltungsprogramm für Ihre Rechnungsstellung nutzen oder falls Sie auf der Suche nach einem neuen sind, sollten Sie darauf achten, dass es gut zu Ihren persönlichen Anforderungen bzw. denen Ihres Unternehmens passt. Es sollte nicht zu umfangreich und nicht zu teuer sein. Einige der bekannten Anbieter haben Versionen extra für kleine Unternehmen und Soloselbstständige im Programm, etwa sevDesk, Lexware, Fastbill oder Billbee.

Bei der Auswahl der richtigen Software sollten Sie folgende Kriterien berücksichtigen:

- Kompatibilität: Die Software Ihrer Wahl muss in der Lage sein, E-Rechnungen im geforderten Format (z. B. XRechnung oder ZUGFeRD) zu erstellen.

- Benutzerfreundlichkeit: Eine intuitive Bedienung spart Zeit und erleichtert die Einarbeitung.

- Sicherheit und Compliance: Achten Sie darauf, dass die Software den aktuellen Sicherheitsstandards entspricht und gesetzliche Vorgaben, wie die GoBD (Grundsätze zur ordnungsgemäßen Führung und Aufbewahrung von Büchern), erfüllt.

- Kosten: Die Software sollte im Verhältnis zu Ihren Bedürfnissen und Ihrem Budget stehen.

- Support und Updates: Stellen Sie sicher, dass die Software regelmäßig aktualisiert wird und ein guter Kundensupport verfügbar ist.

Fazit: Gut vorbereitet für die E-Rechnungspflicht 2025

Die E-Rechnungspflicht ab 2025 ist eine Chance, Ihre Buchhaltung effizienter und moderner zu gestalten. Mit der richtigen Vorbereitung und passenden Software können Sie den Umstieg zur E-Rechnung reibungslos meistern und von den vielen Vorteilen profitieren: Sie sparen Zeit, reduzieren Fehler und stärken Ihre Liquidität. Nutzen Sie diese Gelegenheit, um Ihr Unternehmen zukunftssicher aufzustellen – der Schritt zur E-Rechnung lohnt sich!

FAQ

Was versteht man unter E-Rechnung?

Eine E-Rechnung ist eine elektronische Rechnung, die in einem strukturierten, maschinenlesbaren Format erstellt wird, um eine automatische Verarbeitung in Buchhaltungssystemen zu ermöglichen. Die E-Rechnungspflicht gilt für B2B-Geschäfte.

Was bedeutet E-Rechnung ab 2025?

Ab dem 1. Januar 2025 müssen alle Unternehmen im B2B-Bereich in der Lage sein, E-Rechnungen zu empfangen, zu verarbeiten und ab 2028 auch auszustellen.

Wer muss eine E-Rechnung ausstellen?

Alle Unternehmen in Deutschland, die im B2B-Bereich tätig sind, müssen nach einer Übergangszeit bis 2028 E-Rechnungen ausstellen.

Was brauche ich, um eine E-Rechnung zu erstellen?

Sie benötigen eine geeignete Buchhaltungssoftware, die E-Rechnungen im geforderten Format (z. B. XRechnung oder ZUGFeRD) erstellen kann. Die gängigen Buchhaltungsprogramme sollten auf die E-Rechnungspflicht ab 2025 vorbereitet sein.

Das könnte Sie auch interessieren

Passendes aus der Werkzeugkiste

Sie haben noch mehr Fragen?

Sprechen Sie mit unseren Berater*innen über Ihre Situation, um zu klären, wie Sie aus der Krise kommen und was die nächsten Schritte sind.

Montag und Mittwoch 9 bis 18 Uhr

Dienstag und Freitag von 9 bis 13 Uhr

Donnerstag von 15 bis 18 Uhr

Für Soloselbstständige und Kleinunternehmen aus Hamburg.