Steuererklärung selbst machen: Tipps für Selbstständige

Für den Steuerberater ist kein Geld mehr da? Dann machen Sie Ihre Steuererklärung eben selbst!

Aufgabe

Inhalt

Aufgabe

Das Wichtigste in Kürze

- Selbstständige sind verpflichtet, einmal im Jahr eine Einkommensteuererklärung zu machen und über das Steuerportal ELSTER elektronisch ans Finanzamt zu übermitteln.

- Die drei gängigen Steuern für Soloselbstständige und Kleinunternehmen sind:

- Einkommensteuer

- Umsatzsteuer

- Gewerbesteuer

- Die Abgabefrist endet am 31. Juli des Folgejahres.

- Auch Selbstständige dürfen ihre Steuererklärung selbst machen.

- Wir empfehlen, ein aktuelles Steuerprogramm zu nutzen, das für Selbstständige geeignet ist.

- Wenn Sie keine Steuererklärung abgeben, schätzt das Finanzamt Ihre Einnahmen und damit Ihre Steuerlast - und zwar eher zu hoch als zu niedrig.

- Sie können Ihre Steuererklärung nachträglich einreichen. Ihr (geschätzter) Steuerbescheid wird dann korrigiert.

- Auch die Höhe der Krankenkassenbeiträge bemisst sich häufig an dem zu versteuernden (geschätzten) Einkommen und kann durch eine nachträgliche Steuererklärung nach unten korrigiert werden.

Steuererklärung selber machen – das geht

Kaum jemand macht sie gerne: die Steuererklärung. Deshalb überlassen viele Selbstständige diese Aufgabe den Steuerberater*innen. Aber was, wenn dafür kein Geld mehr da ist? Dann können Sie Ihre Steuererklärung auch selbst machen. Das ist dank digitaler Steuerprogramme gar nicht so schwer und zahlt sich in jedem Fall aus!

Gehen Sie an diese Aufgabe heran, erst recht, wenn Ihre letzte Steuererklärung schon länger zurückliegt und Sie Schulden beim Finanzamt haben. Haben Sie keine Angst, Fehler zu machen. Auch wenn Sie vielleicht nicht alles richtig machen: Jede Steuererklärung ist besser als keine.

Warum es sich lohnt, die Steuererklärung selbst zu machen

Gerade, wenn ein Unternehmen in der Krise steckt und das Geld knapp wird, verzichten viele Selbstständige auf die Hilfe ihres Steuerberatungsbüros. Sie fürchten, die Rechnung nicht bezahlen zu können und versuchen, an jeder Ecke zu sparen. Aber anstatt dann die Steuererklärung selbst zu machen, ignorieren sie das Problem. Manchmal sogar über Jahre.

Wo drückt der Schuh bei der Steuererklärung?

Nimm an unserer 2-Minuten-Umfrage teil und hilf uns, unseren Service für dich zu verbessern.

Das kann jedoch teuer werden. Wenn das Finanzamt von Ihnen keine Steuererklärung bekommt, kann es ein Zwangsgeld festsetzen. Reagieren Sie dann immer noch nicht, werden Ihre Einnahmen geschätzt. Und zwar eher zu hoch als zu niedrig. Die Folge: Das Finanzamt verlangt höhere Steuern von Ihnen, als Sie eigentlich zahlen müssten. Und das ausgerechnet in einer Situation, in der Sie ohnehin jeden Euro zweimal umdrehen müssen. Zudem drohen Verspätungszuschläge und es kann Ihnen sogar als Steuerhinterziehung ausgelegt werden, wenn Sie trotz mehrfacher Erinnerung durch das Finanzamt keine Steuererklärung abgeben. Schließlich richtet sich auch die Höhe Ihrer Krankenkassenbeiträge unter Umständen nach dem zu versteuernden Einkommen. Wird dieses zu hoch geschätzt, wirkt sich das womöglich auch auf Ihre Krankenkassenbeiträge aus.

Die gute Nachricht ist: Wenn Sie aufgrund einer Schätzung hohe Schulden beim Finanzamt und ggf. auch gegenüber der Krankenkasse haben, können Sie diese ganz einfach dadurch reduzieren, dass Sie Ihre Steuererklärung nachträglich einreichen und damit nachweisen, dass Sie in der fraglichen Zeit deutlich weniger Gewinn gemacht haben als von den Behörden angenommen. Dann wird Ihr Steuerbescheid geändert und Ihre Steuerschulden werden kleiner oder lösen sich vielleicht sogar in Luft auf.

Und es wird noch besser: Sie können Ihre Steuererklärung auch für mehrere Jahre rückwirkend machen, denn ein Steuerbescheid, der auf einer Schätzung basiert, wird immer unter Vorbehalt ausgestellt und kann durch eine nachträglich eingereichte Steuererklärung korrigiert werden.

Es lohnt sich also in mehrfacher Hinsicht, Ihre Steuererklärung abzugeben, und Sie sollten unter keinen Umständen darauf verzichten – gerade wenn es geschäftlich mal nicht so gut läuft.

Keine Sorge, Sie müssen bei Ihrer Steuererklärung nicht auf Anhieb alles richtig machen. Sollte etwas fehlen oder unstimmig sein, fragt das Finanzamt häufig nochmal nach. Besser ist es natürlich, wenn Sie sich von sich aus beim Finanzamt melden und nachfragen, wenn Sie etwas nicht verstehen. Das Finanzamt ist zu einer Mitwirkung verpflichtet. Nur bewusst falsche Angaben dürfen Sie in Ihrer Steuererklärung natürlich nicht machen!

Muss ich als Selbstständige*r eine Steuererklärung machen?

Wenn Sie selbstständig sind, haben Sie – anders als manche Arbeitnehmer*innen – keine Wahl: Sie sind zur Abgabe einer Steuererklärung verpflichtet. Die Nichtabgabe kann als Steuerhinterziehung gewertet werden. Das gilt unabhängig davon, wie viel oder wenig Sie einnehmen. Auch Ihr Status, also ob Sie freiberuflich oder gewerbetreibend sind, spielt in dieser Hinsicht keine Rolle. Er entscheidet lediglich darüber, welche Arten von Steuern Sie zahlen müssen (bei der Steuererklärung als Freiberufler*innen fällt die Gewerbesteuer weg).

Dürfen Selbstständige die Steuererklärung selbst machen?

Selbstständige sind nicht verpflichtet, einen Steuerberater oder eine Steuerberaterin einzuschalten. Sie können die Steuererklärung auch selbst machen. Klar, Sie haben nicht das „Geheimwissen“ der Profis, um alle Steuerabzüge und Vergünstigungen in Anspruch zu nehmen, die Ihnen möglicherweise zustehen, und nicht alle Begriffe werden Sie auf Anhieb verstehen. Aber wenn Sie die Ausfüllhilfen zu den Formularen sorgfältig durchlesen oder ein Steuerprogramm nutzen, klären sich viele Fragen. Sollten Sie dennoch Angst haben, Fehler zu machen, erinnern Sie sich daran: Alles ist besser, als gar keine Steuererklärung abzugeben.

Welche Steuererklärungen müssen Sie als Selbstständige*r machen?

Als Selbstständige*r in Deutschland müssen Sie sich mit unterschiedlichen Steuerarten auseinandersetzen. Die drei gängigsten sind

- die Einkommensteuer

- die Umsatzsteuer

- die Gewerbesteuer

Für alle drei Steuerarten geben Sie einmal im Jahr eine gemeinsame Steuererklärung ab. Diese Steuererklärung können Sie auch selber machen, ohne einen Steuerberater oder eine Steuerberaterin zu beauftragen. Anhand Ihrer Angaben kann das Finanzamt ermitteln, welche und wie viel Steuern Sie zahlen müssen. Zusätzlich ist die Umsatzsteuervoranmeldung monatlich oder vierteljährlich abzugeben.

Einkommensteuer

In Ihrer Einkommensteuererklärung geben Sie an, wie viel Geld Sie eingenommen haben, wie hoch die betrieblichen Ausgaben waren und ggf. welche Abschreibungen Sie geltend machen. Auf den Gewinn, den Sie innerhalb eines Jahres erzielt haben, wird die Einkommensteuer erhoben, wobei alles, was unter dem Grundfreibetrag liegt, steuerfrei ist. Dieser Betrag wird regelmäßig angepasst. Er liegt bei 11.784 EUR für das Jahr 2024, bei 12.084 EUR für 2025 und bei 12.348 EUR für das Jahr 2026.

Aufgepasst: Auch wenn Ihr Einkommen unterhalb dieser Grenze liegt und Sie daher gar keine Einkommensteuer zahlen müssen, sind Sie als Selbstständige verpflichtet, dies über eine Steuererklärung nachzuweisen. Denn nur so weiß das Finanzamt, dass Ihre Einnahmen steuerfrei sind.

Während die Einkommensteuer bei Arbeitnehmer*innen automatisch jeden Monat vom Gehalt abgezogen wird, müssen Selbstständige viermal im Jahr eine Einkommensteuervorauszahlung an das Finanzamt überweisen. Dadurch soll verhindert werden, dass sie später die gesamte Steuer auf einen Schlag entrichten müssen. Wie hoch diese Vorauszahlung in Ihrem Fall ist, hängt in der Regel von Ihren Einnahmen aus dem Vorjahr ab. Wahrscheinlich haben Sie zusammen mit Ihrem letzten Steuerbescheid auch gleich einen Vorauszahlungsbescheid bekommen. Darin steht, wie viel Steuern Sie wann als Abschlag auf die zu erwartende Jahressteuerlast zu zahlen haben.

Sie können die Höhe der Einkommensteuervorauszahlung jederzeit auf Antrag nach unten oder oben korrigieren lassen, wenn sich Ihre Einnahmen verändern. So können Sie in wirtschaftlich engen Zeiten Ihre Liquidität schonen und, wenn die Geschäfte besser laufen als erwartet, sich vor hohen Steuernachzahlungen schützen. Allerdings können Sie das nicht auf eigene Faust, sondern nur in Absprache mit dem Finanzamt tun.

Wenn Ihr erwartbares Einkommen unterhalb des Grundfreibetrags liegt, teilen Sie auch dies dem Finanzamt mit. Dann müssen Sie gar keine Einkommensteuervorauszahlung leisten (aber natürlich trotzdem nach Abschluss des Jahres Ihre Steuererklärung abgeben).

Umsatzsteuer

Die zweite wichtige Steuer für Selbstständige ist die Umsatzsteuer. Sie wird auf alle Waren und Dienstleistungen erhoben, die in Deutschland verkauft werden. Das bedeutet in der Regel, dass Sie beim Einkauf diese Steuer einerseits selbst zahlen (Vorsteuer) und sie andererseits auf Ihre verkauften Leistungen von Ihrer Kundschaft erheben (Umsatzsteuer).

Da die Umsatzsteuer nur von den Endkund*innen und nicht von den Unternehmen in Deutschland gezahlt werden muss, dürfen Sie als Selbstständige*r die von Ihnen gezahlte mit der von Ihnen erhobenen Steuer verrechnen. Dies geschieht mehrmals im Jahr durch die Umsatzsteuer-Voranmeldung, die Sie elektronisch beim Finanzamt einreichen.

Im Gegensatz zur Einkommensteuer berechnen Sie die Umsatzsteuer selbst. Das ist sehr einfach: Die Umsatzsteuer, die Sie selbst gezahlt haben, ziehen Sie von der Umsatzsteuer ab, die Sie von Ihren Kund*innen erhalten haben. Lediglich die Differenz überweisen Sie an das Finanzamt. Ist der Betrag negativ, bedeutet das: Sie bekommen sogar Geld vom Finanzamt ausgezahlt! Das können Sie anhand einer Excel-Tabelle machen, oder - noch einfacher - mithilfe eines Buchhaltungsprogramms.

Wichtig ist, dass Sie die regelmäßige Umsatzsteuer-Voranmeldung nicht verpassen. Das ist wirklich nicht schwer und kann bequem online erledigt werden. Selbst wenn Sie einzelne Belege nicht finden können: Arbeiten Sie mit dem, was Sie haben. Sie können dadurch bares Geld sparen und verhindern außerdem, dass das Finanzamt Ihnen Säumniszuschläge aufbrummt.

Zusätzlich zur Umsatzsteuer-Voranmeldung, die je nach Umsatzhöhe monatlich oder vierteljährlich zum 10. des darauffolgenden Monats ansteht, geben Sie einmal im Jahr zusammen mit Ihrer Einkommensteuererklärung die Umsatzsteuererklärung ab. Das ist die Chance, fehlende Belege nachzureichen.

Wenn Ihr Jahresumsatz bestimmte Grenzen nicht überschreitet, können Sie übrigens von der Kleinunternehmerregelung Gebrauch machen. Dann sind Sie von der Umsatzsteuer befreit und müssen keine Umsatzsteuervoranmeldungen und keine Umsatzsteuererklärung machen. Auf Ihren Rechnungen vermerken Sie, dass Sie Ihren Kund*innen keine Umsatzsteuer berechnen.

Die Kleinunternehmerregelung können Sie nutzen, wenn Ihr Jahresumsatz im Vorjahr unter 25.000 Euro lag und im laufenden Jahr voraussichtlich unter 100.000 Euro liegen wird (Hinweis: bis 2024 lagen diese Grenzwerte bei 22.000 bzw. 50.000 Eur Umsatz pro Jahr).

Gewerbesteuer

Als Gewerbetreibende*r müssen Sie außerdem Gewerbesteuer abführen und jährlich eine Gewerbesteuererklärung machen. Diese geben Sie zusammen mit den anderen Erklärungen beim zuständigen Finanzamt ab. Für Freiberufler*innen entfällt diese Steuer.

Wenn Sie im Lehrbuch oder im Internet nachlesen, wie die Gewerbesteuer ermittelt wird, werden Sie auf Begriffe wie „Hinzurechnungen“, „Kürzungen“ und „Hebesatz“ stoßen. Wahrscheinlich wird Ihnen das Ganze auf den ersten Blick recht kompliziert vorkommen. Aber keine Sorge, das Rechenschema ist auch hier eher einfach: Hinzurechnungen werden zum Gewinn hinzugerechnet, Kürzungen werden davon abgezogen. Was noch wichtiger ist: Möglicherweise müssen Sie sich gar nicht mit diesen Details beschäftigen, da Ihr Gewinn unterhalb des Gewerbesteuerfreibetrags liegt. Dieser Betrag liegt für Einzelunternehmer*innen und Personengesellschaften bei 24.500 Euro im Jahr.

Sollten Sie einen höheren Gewinn erzielt haben, liegt die größte Herausforderung darin, die zulässigen Hinzurechnungen und Kürzungen zu identifizieren und einzutragen. Beispiele für Hinzurechnungen sind Zinsen für laufende Kredite oder Kfz-Leasingraten, während Spenden und Mitgliedsbeiträge typische Kürzungen sind.

Die Gewerbesteuererklärung können Sie erst angehen, wenn Sie die Einkommensteuererklärung fertig haben, damit Sie wissen, welchen steuerlichen Gewinn Sie ansetzen müssen.

Wie macht man eine Steuererklärung als Selbstständige*r?

Sie machen Ihre Steuererklärung heutzutage nicht mehr mit Kugelschreiber und Papier, sondern bequem am Computer oder sogar mit dem Smartphone. Die sichere und schnelle Datenübermittlung an das Finanzamt erfolgt über das kostenfrei von der Steuerverwaltung zur Verfügung gestellte Programm ELSTER.

Bevor Sie beginnen, die ELSTER-Formulare auszufüllen, sollten Sie sämtliche Kontoauszüge (Ihres Geschäftskontos) griffbereit halten. Hinter jeden Kontoauszug heften Sie die entsprechenden Belege (bzw. scannen diese ein). Achten Sie darauf, dass die Belege eine Rechnungsadresse enthalten (ab 250 Euro).

Im Prinzip brauchen Sie nur ein ELSTER-Konto, um Ihre Steuererklärung selbst zu machen. Einfacher wird es mit einem kommerziellen Steuerprogramm. Gute Programme gibt es schon für um die 50 Euro. Im Internet finden Sie verschiedene Tests und Vergleiche, die Ihnen einen Überblick über das Angebot geben. Achten Sie darauf, dass das Programm Ihrer Wahl für Selbstständige geeignet ist.

Alle kommerziellen Steuerprogramme haben eine Schnittstelle zum ELSTER-Portal, sodass Sie Ihre Steuererklärung anschließend ganz einfach online an Ihr Finanzamt übermitteln können. Im Vergleich zu ELSTER bieten diese Programme noch mehr Erklärungen und Tipps. Häufig sind sie so aufgebaut, dass Sie gar keine Formulare ausfüllen, sondern lediglich verschiedene Fragen beantworten müssen. Das Programm überträgt Ihre Antworten dann automatisch in die entsprechende Anlage der Steuerformulare. Dadurch ist es sehr einfach, die Steuererklärung selbst zu machen, auch für Neulinge.

Fristen: Bis wann muss die Steuererklärung abgegeben werden?

Die Frist für die Abgabe der Steuererklärung ist der 31. Juli des Folgejahres.

Bei Bedarf können Sie versuchen, eine Fristverlängerung zu bekommen. Wichtig ist, dass Sie sich rechtzeitig bei Ihrem Finanzamt melden und um Aufschub bitten. Häufig reicht dafür sogar ein formloser Anruf.

Wenn Sie eine*n Steuerberater*in beauftragen, muss die Steuererklärung in der Regel erst am letzten Tag des Monats Februar des zweiten auf den Besteuerungszeitraum folgenden Kalenderjahres abgegeben werden.

Gemeinsam geht`s leichter

Gemeinsam geht`s leichter

Wir schauen gemeinsam auf deine Situation und finden neue Wege – kostenlos!

Welche Formulare müssen Selbstständige für ihre Steuererklärung ausfüllen?

Zusätzlich zum sogenannten Mantelbogen sind für Selbstständige folgende Formulare wichtig:

Wenn Sie zu den Gewerbetreibenden zählen:

- Anlage S (Einkünfte aus selbstständiger Arbeit)

- Anlage G (Einkünfte aus Gewerbebetrieb)

- Anlage EÜR (Einnahmenüberschussrechnung, wenn Sie keine Bilanz vorlegen)

- Umsatzsteuer-Voranmeldung

- Umsatzsteuerjahreserklärung

Wenn Sie eine Steuererklärung als Freiberufler*in vorlegen:

- Anlage S (Einkünfte aus selbstständiger Arbeit)

- Anlage EÜR (Einnahmenüberschussrechnung)

- Umsatzsteuer-Voranmeldung

- Umsatzsteuerjahreserklärung

Falls Sie die Kleinunternehmerregelung in Anspruch genommen haben und von der Umsatzsteuer befreit sind, entfallen die Punkte Umsatzsteuer-Voranmeldung und Umsatzsteuerjahreserklärung für Sie.

Wenn Sie freiberuflich tätig sind und die Kleinunternehmerregelung nutzen, müssen Sie demnach lediglich die Einkommensteuererklärung abgeben und brauchen sich um die Umsatzsteuer und die Gewerbesteuer keine Gedanken zu machen.

Was brauchen Selbstständige, die ihre Steuererklärung selbst machen?

Bevor Sie sich ans Werk machen, sollten Sie möglichst alle Unterlagen und Informationen bereitlegen, die Sie für Ihre Steuererklärung benötigen. Dazu gehören:

- Ihre Steuernummer (ggf. Ihre persönliche Steuernummer und die Ihres Betriebs)

- Ihre ELSTER-Zugangsdaten

- eine Übersicht über sämtliche Betriebseinnahmen und -ausgaben

- Kontoauszüge und Belege

Wenn Sie ein Buchhaltungs- oder Rechnungsprogramm nutzen, haben Sie den größten Teil der Nachweise über Ihre Einnahmen und Ausgaben digital vorliegen. Andernfalls werden Sie einen Stapel Rechnungen, Quittungen und sonstiger Belege vor sich haben.

Lassen Sie sich nicht aus dem Konzept bringen, bloß weil einige Schriftstücke fehlen – manches findet sich später noch an. Legen Sie los und reichen Sie Ihre Steuererklärung notfalls auch unvollständig ein.

Wichtig zu wissen: Sie müssen Ihre Belege und Ihre Aufstellungen grundsätzlich nicht an das Finanzamt senden. Es reicht aus, diese für eventuelle Rückfragen aufzubewahren, sodass Sie sie dem Finanzamt auf Wunsch vorlegen können.

Podcast Tipp:

In Folge 55 unseres KriseChance-Podcasts beschäftigen sich Marco Habschick und Eike-Susann Steinmeyer damit, wie die Buchhaltung auch anders geht und sogar Spaß machen kann. Moderne Softwarelösungen kosten wenig und haben einen riesen Nutzen. Mit ein paar Überlegungen vorweg und in kleinen Schritten können Sie sich das Leben damit deutlich einfacher machen. Reinhören lohnt sich!

Leitfaden

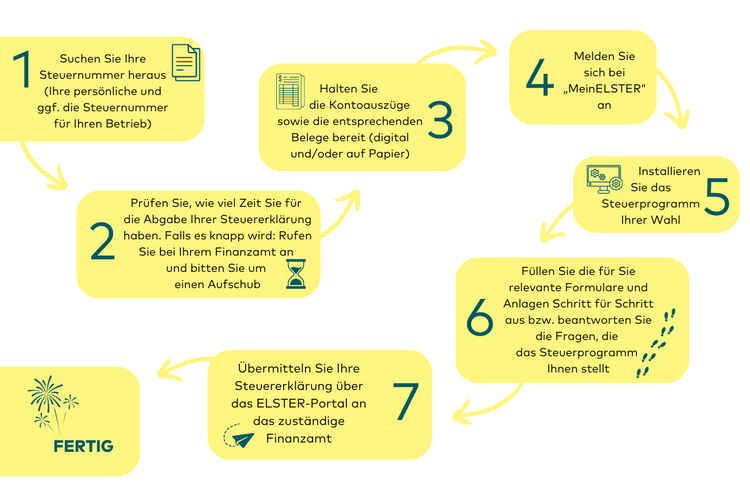

- Suchen Sie Ihre Steuernummer heraus (Ihre persönliche und ggf. die Steuernummer für Ihren Betrieb)

- Prüfen Sie, wie viel Zeit Sie für die Abgabe Ihrer Steuererklärung haben. Falls es knapp wird: Rufen Sie bei Ihrem Finanzamt an und bitten Sie um einen Aufschub

- Halten Sie die Kontoauszüge sowie die entsprechenden Belege bereit (digital und/oder auf Papier)

- Melden Sie sich bei „MeinELSTER“ an

- Installieren Sie das Steuerprogramm Ihrer Wahl

- Füllen Sie die für Sie relevante Formulare und Anlagen Schritt für Schritt aus bzw. beantworten Sie die Fragen, die das Steuerprogramm Ihnen stellt

- Übermitteln Sie Ihre Steuererklärung über das ELSTER-Portal an das zuständige Finanzamt

Abb. 1: Leitfaden zum Steuererklärung selber machen

Steuerklärung selbst machen: Vor- und Nachteile

Wenn Sie Ihre Steuererklärung selbst machen, hat das den Vorteil, dass Sie das Geld für die Steuerberatung sparen und trotzdem Ihrer Pflicht nachkommen, eine Steuererklärung abzugeben. Sollte Ihre letzte Steuererklärung schon einige Jahre zurückliegen und Ihr Einkommen geschätzt worden sein, können Sie Ihre Steuerlast nachträglich reduzieren. Das ist besonders dann wichtig, wenn Sie Steuerschulden haben.

Zugleich erhalten Sie einen tieferen Einblick in die Finanzen Ihres Unternehmens und erweitern Ihr fachliches Know-how, wenn Sie Ihre Steuererklärung selbst machen. Das wird Ihnen in Ihrem gesamten Unternehmerleben zugutekommen und Ihnen dabei helfen, Ihren Betrieb auf dem richtigen Kurs zu halten. Sie haben stets die Einnahmen und Kosten im Blick und können Letztere rechtzeitig reduzieren, falls nötig.

Der Nachteil ist, dass Sie für Ihre Steuererklärung einige Zeit brauchen werden und sich vermutlich erst in das Thema einfuchsen müssen. Aber diese Aufgabe ist gut lösbar, auch für Laien.

Unfairer Weise haben Sie weniger Zeit als ein professionelles Steuerberatungsbüro. Die Frist für Sie endet im Normalfall schon am 31. Juli des nächsten Jahres, während Ihr Steuerberatungsbüro sich sogar bis zum Februar des übernächsten Jahres Zeit lassen könnte (achten Sie auf die pandemiebedingten Sonderregeln für die Steuererklärungen 2022 und 2023, siehe oben!).

Was kostet eine Steuererklärung für Selbstständige?

Obwohl sich die Kosten für eine professionelle Steuerberatung nach der Steuerberatervergütungsverordnung richten, lassen sie sich nicht pauschal angeben. Sie hängen unter anderem vom Umfang der Tätigkeiten ab, die das Steuerberatungsbüro übernehmen soll, von der Größe Ihres Unternehmens, vom Umsatz und vom Aufwand. Aber mit einigen Hundert Euro sollten Sie in jedem Fall rechnen.

Machen Sie Ihre Steuererklärung hingegen selbst, kostet Sie das vor allem Zeit – und ein paar Euro für ein geeignetes Steuerprogramm, die Sie wiederum von der Steuer absetzen können.

Viel wichtiger ist jedoch die Frage, was es Sie kostet, die Steuererklärung nicht zu machen! Das kann nämlich richtig ins Geld gehen und sehr viel Ärger nach sich ziehen. Die Mühe lohnt sich also auf jeden Fall!

Steuererklärung für Selbstständige: Was kann abgesetzt werden?

Als Selbstständige*r können Sie eine Vielzahl von betrieblichen Ausgaben von der Steuer absetzen (also von Ihrem Umsatz abziehen) und somit Ihre Steuerlast reduzieren. Dazu gehören Ausgaben für:

- Bürobedarf

- Fahrtkosten

- Fortbildungen

- Versicherungen

- Miete

- Anschaffung und Investitionen (ggf. als Abschreibung)

- Internet und Telefonkosten

- Kosten für das Arbeitszimmer (teilweise oder komplett)

Um diese Ausgaben absetzen zu können, sollten Sie alle entsprechenden Belege und Rechnungen aufbewahren. Erstellen Sie für das Finanzamt eine Aufstellung Ihrer betrieblichen Ausgaben und ziehen Sie den Gesamtbetrag von Ihren Einnahmen ab – fertig ist Ihre EÜR.

Übrigens: Über die Ergänzung MeinELSTER+ erhalten Sie die Möglichkeit, Ihre Belege digital zu erfassen und direkt in Ihrem Benutzerkonto zu verwenden. So können Sie sich vom Zettelchaos befreien. Noch einfacher wird Ihr Leben, wenn Sie sich ein einfaches Rechnungs- oder Buchhaltungsprogramm zulegen, mit dem Sie Ihre Belege verwalten. Sie können damit in der Regel sogar rückwirkend arbeiten, um die Steuererklärungen der vergangenen Jahre nachzuholen.

Steuererklärung als Freiberufler*in: Gibt es Besonderheiten?

Auch als Freiberufler*in sind Sie zur Abgabe einer Steuererklärung verpflichtet, unabhängig davon, wie hoch Ihre Einnahmen sind. Die Besonderheit ist: Freiberufler*innen müssen keine Gewerbesteuer zahlen. Das vereinfacht die Steuererklärung im Vergleich zu Gewerbetreibenden, da die Gewerbesteuererklärung entfällt. Dennoch gibt es wichtige Punkte, auf die Sie achten sollten:

- Die richtigen Steuerformulare nutzen

Sie benötigen den Mantelbogen, die Anlage S (Einkünfte aus selbstständiger Arbeit) und die Anlage EÜR (Einnahmenüberschussrechnung). Wenn Sie umsatzsteuerpflichtig sind, kommen die Umsatzsteuerjahreserklärung und ggf. Umsatzsteuervoranmeldungen hinzu. - Kleinunternehmerregelung prüfen

Wenn Ihr Umsatz im Vorjahr unter 25.000 EUR lag und im laufenden Jahr voraussichtlich unter 100.000 EUR bleibt, können Sie die Kleinunternehmerregelung nutzen. Das erspart Ihnen die Umsatzsteuerpflicht und die damit verbundenen Meldungen (Hinweis: Bis 2024 lagen die Umsatzgrenzen bei 22.000 im Vorjahr bzw. 50.000 EUR im laufenden Jahr). - Einnahmen und Ausgaben dokumentieren

Eine ordentliche Buchhaltung ist auch für Freiberufler*innen das A und O. Halten Sie alle Einnahmen und Betriebsausgaben sorgfältig fest, um Ihre Steuerlast korrekt zu berechnen. - ELSTER oder Steuerprogramm nutzen

Mit ELSTER oder einem auf Selbstständige zugeschnittenen Steuerprogramm können Sie Ihre Steuererklärung bequem digital einreichen. Letztere bieten oft zusätzliche Hilfen und führen Sie Schritt für Schritt durch die Formulare.

Fazit: Worauf Selbstständige achten sollten, die ihre Steuererklärung selbst machen

Egal, ob Sie schon seit Ewigkeiten keine Steuererklärung mehr abgegeben haben oder es lediglich um die Steuern für das Vorjahr geht: Packen Sie es an! Mit unseren Tipps (und den passenden Software-Lösungen) meistern Sie diese Aufgabe, auch ohne Vorwissen.

Das sind zusammengefasst die wichtigsten Tipps, die Ihnen bei der Steuererklärung helfen:

- Legen Sie sich ein aktuelles Steuerprogramm zu, das für Selbstständige geeignet ist – es führt Sie Schritt für Schritt durch die Formulare und hilft mit verständlichen Erklärungen.

- Falls Sie nicht weiterkommen: Das Finanzamt treibt nicht nur Steuern ein, es berät die Steuerzahler*innen auch. Ob per Anruf, E-Mail oder persönlich – die Mitarbeiter*innen dort sind auf vielen Wegen für Sie erreichbar.

- Haben Sie keine Angst, Fehler zu machen. Irren ist menschlich. Bei Unstimmigkeiten fragt das Finanzamt in der Regel nach.

- Besorgen Sie sich ein simples Buchhaltungsprogramm, mit dem Sie Ihre betrieblichen Ausgaben und Einnahmen verwalten und Ihre Belege archivieren. Das geht sogar rückwirkend für die vergangenen Jahre!

- Prüfen Sie, ob die Kleinunternehmerregelung für Sie infrage kommt und Ihnen Vorteile bietet. Dann sparen Sie sich in Zukunft die Arbeit mit der Umsatzsteuer-Voranmeldung.

Unsere wichtigste Botschaft lautet: Gehen Sie es an und machen Sie Ihre Steuererklärung nach bestem Wissen und Gewissen. Am besten heute noch! Sie sparen sich eine Menge Ärger und können unter Umständen Ihren Schuldenberg allein durch diese eine Maßnahme deutlich reduzieren!

FAQ: Steuern selbstständig

Kann ich als Selbstständige*r meine Steuererklärung selbst machen?

Ja, als Selbstständige*r dürfen Sie Ihre Steuererklärung selbst machen. Es ist nicht vorgeschrieben, dass Sie dafür eine Steuerberatung engagieren. Mit dem kostenfreien ELSTER-Portal oder einem geeigneten Steuerprogramm können Sie Ihre Steuererklärung bequem online erstellen und abgeben. Sollten Fehler auftreten, fragt das Finanzamt in der Regel nach. Wichtig ist, dass Sie überhaupt eine Steuererklärung abgeben, um Steuerschätzungen und mögliche Konsequenzen zu vermeiden.

Was kostet eine Steuererklärung für Selbstständige?

Die Kosten hängen davon ab, ob Sie die Steuererklärung selbst machen oder eine Steuerberatung beauftragen. Ein Steuerprogramm für Selbstständige gibt es ab ca. 50 EUR und ist steuerlich absetzbar. Wenn Sie eine Steuerberaterin oder einen Steuerberater hinzuziehen, können die Kosten einige Hundert Euro betragen, abhängig von Umsatz und Aufwand. Das Selbermachen spart Geld, benötigt aber etwas Zeit.

Welche Steuerformulare für Selbstständige?

Als Selbstständige*r benötigen Sie je nach Tätigkeit unterschiedliche Steuerformulare:

- Einkommensteuer: Mantelbogen und Anlage S (Einkünfte aus selbstständiger Arbeit)

- Gewerbesteuer: Anlage G und Gewerbesteuererklärung (nur für Gewerbetreibende)

- Einnahmenüberschussrechnung: Anlage EÜR

- Umsatzsteuer: Umsatzsteuerjahreserklärung und ggf. Umsatzsteuer-Voranmeldungen

Falls Sie die Kleinunternehmerregelung nutzen, entfallen die Umsatzsteuerformulare

Steuererklärung als Freiberufler*in: Worauf muss ich achten?

Freiberufler*innen müssen keine Gewerbesteuer zahlen. Das erleichtert die Steuererklärung, da sie sich auf die Einkommensteuer und ggf. Umsatzsteuer beschränkt. Für die Einkommensteuer sind die Anlage S und die Anlage EÜR erforderlich. Wenn Sie die Kleinunternehmerregelung nutzen, entfällt die Umsatzsteuerpflicht.

Wie macht man eine Steuererklärung selbst?

Eine Steuererklärung erstellen Sie heute fast ausschließlich digital, z. B. mit ELSTER oder einem Steuerprogramm. Folgende Schritte helfen Ihnen:

- Sammeln Sie alle relevanten Unterlagen, z. B. Kontoauszüge, Belege und Rechnungen.

- Melden Sie sich bei ELSTER oder einem Steuerprogramm an.

- Füllen Sie die benötigten Formulare aus (z. B. Mantelbogen, Anlage S, Anlage EÜR).

- Prüfen Sie die Fristen – die Abgabe ist in der Regel bis zum 31. Juli des Folgejahres möglich.

- Übermitteln Sie die Erklärung digital ans Finanzamt.

Steuern selbstständig: Was ändert sich 2025?

Ab 2026 gelten folgende Änderungen bei der Steuer:

- Der Grundfreibetrag wird auf 12.348 Euro erhöht. Das bedeutet, dass erst ab diesem Einkommen Einkommensteuer gezahlt werden muss.

- Die Umsatzsteuer für die Gastronomie wird zum 1. Januar 2026 von 19 auf 7 Prozent gesenkt. Das gilt nur für Speisen, nicht für Getränke.

Gemeinsam geht`s leichter

Gemeinsam geht`s leichter

Wir schauen gemeinsam auf deine Situation und finden neue Wege – kostenlos!

Das könnte Sie auch interessieren

Passendes aus der Werkzeugkiste

Sie haben noch mehr Fragen?

Sprechen Sie mit unseren Berater*innen über Ihre Situation, um zu klären, wie Sie aus der Krise kommen und was die nächsten Schritte sind.

Montag und Mittwoch 9 bis 18 Uhr

Dienstag und Freitag von 9 bis 13 Uhr

Donnerstag von 15 bis 18 Uhr

Für Soloselbstständige und Kleinunternehmen aus Hamburg.